住宅ローンは借りたモン勝ち!借りられるだけ借りろ!

こんにちは。デザインHIRAYAのシンクホームです。

家づくりを考えるにあたり、住宅ローンをご利用ですか?

現金で全て払うという方は、なかなかいらっしゃらないかと思います。

借りるとして…

いくらでお考えですか?頭金はいくら?

どこで借りますか?

月々の返済額は?何年で完済ですか?

お金の話を考えるのは、嫌ですよね…

気が進まない方も多いかもしれません。

が、しかし…

避けては通れない道なので、しっかりと考え、ご家族で相談して、心置きなく家づくりを楽しむことができるように…徹底的にお金の不安を排除しましょう。

今日は住宅ローンのお話です。

頭金の考え方…金利の考え方…

固定金利引き上げのニュースもまだ新しい話題の中、本当に賢い選択は何なのか、あなたのベストを選択できるようにお話します。

<INDEX>

◇本当は怖い!?「変動金利」① -今後の予測は?上がっていくの?-

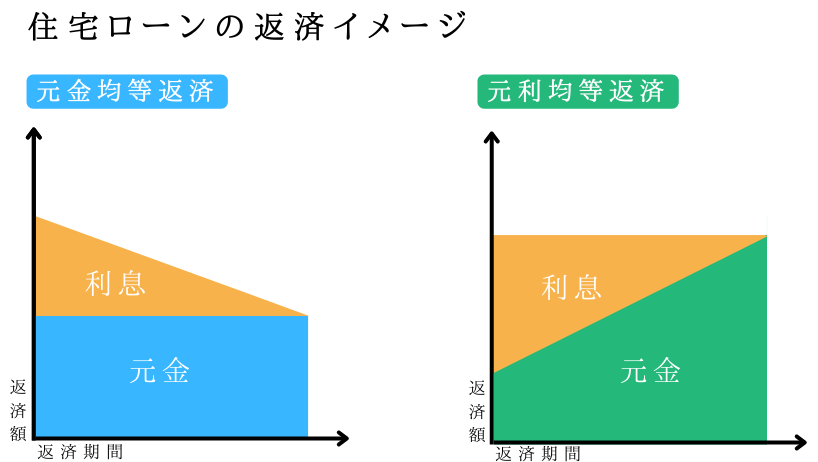

「元金均等」?「元利均等」?

住宅ローンの返済方法には2種類あります。

「元金均等(がんきんきんとう)返済」と「元利均等(がんりきんとう)返済」です。

簡単に説明すると、住宅ローンの元金を早くに減らすかどうか、です。

イメージで見ると分かりやすいと思います。

「元金均等返済」は元金が一定額で減っていきますが、始めの内には利息負担分が多く返済額が大きくなります。

返済期間が終わりに近づくにつれ、毎月の返済額が減っていきますので、返済開始時には負担が多くなりますが、後半にはラクになっていきます。

「元利均等返済」は毎月の返済額が一定になります。

しかし、内訳とすると初めの内は利息分が多く、元金自体はあまり減っていきません。

しかし、返済額が一定のため、生活の支出の計画を立てやすいと言えます。

総返済額としては、「元利均等返済」の方が「元金均等返済」よりも多くなります。

メリットとデメリットをまとめます。

元金均等返済

メリット

・元金の減り方が早い

・元金が一定額で減る為、利息を含む総返済額が安くなる

デメリット

・返済開始当初の返済額が多い

元利均等返済

メリット

・返済額が一定のため、返済に無理が生じない

・支出の計画が立てやすく、急な出費にも対応しやすくなる

デメリット

・返済開始当初は利息分の返済が多く、元金の減りが遅い

・元金の減りが遅いため利息分の負担が多く、総返済額が多くなる

どっちがいいの?

例えば、比較的に収入があまり多くない若者世帯であれば、開始当初に返済額が多いのはとても大きな負担になるので、「元利均等返済」を選択するのが良いのではないでしょうか?

しかし、定年退職後にも返済額が変わらずにローンが残っていると苦しい家計状況になってしまうかもしれませんので、余裕のある内に繰り上げ返済をする、ということも視野に入れた方がいいかもしれません。

年代問わず資金に余裕があるのであれば、「元金均等返済」を選択し、早い内に元金を減らすのも良い考えです。

総返済額も少なくなるのでお得と言えます。

後述もいたしますが、繰り上げ返済にしろ、資金に余裕があるから「元金均等返済」を選ぶにしろ、手元にあるまとまった現金を本当に使ってしまってもよいのか、しっかりと考える必要もありますので、慎重に決定をするのが良いでしょう。

また、「元金均等返済」の場合、そもそも扱いのない金融機関も多いため、検討するのであれば、事前によく確認をしておく必要があります。

「変動」と「固定」-金利を知る!-

お金を借りるのですから、当然利息は付きものです。

その利息タイプには「変動」と「固定」の2種類あります。

返済をしていくにあたり、金利が変わるのか変わらないままなのか、という違いです。

変動金利の特徴

・返済期間中に金利が見直される

・他の金利タイプに比べて安い

・金利の見直しは半年に一度行われるが「5年ルール」と「125%ルール」がある

・「5年ルール」とは、返済額が5年間は変わらないこと

・「125%ルール」とは、返済額が変わる際に前の返済額の125%以上にはならないこと

・金利の決定には「短期プライムレート」が関係しており、「現在」の経済状況の影響を受ける

他の金利タイプに比べて安いのが変動金利ではありますが、あくまでも今時点での金利です。

今後の経済状況などによって金利が上昇する可能性もありますので、他の金利タイプと比較して返済計画を立てづらいのが「変動金利」です。

固定金利の特徴

・期間内金利が見直されることはなく、変わらない

・変動金利に比べて高い

・「期間選択型」と「長期固定型(全期間固定型)」がある

・金利は「10年国債の利回り」が関係しており、経済状況の「将来を予測」して決まっている

・返済期間中に大きく利率の引き下げがあったとしても、契約時の利率のままとなる

変動金利に比べて設定金利が高いですが、期間内は金利が変わることなく一定のため、返済計画を立てやすく、金利上昇などの経済状況の変化による不安が少ない。

「長期固定型」は「フラット35」と言い、住宅金融支援機構という公的機関と民間金融機関が関わっており、全返済期間を通して金利が変わらない住宅ローン。

「期間選択型」は3年、5年、10年などと選んだ期間内は金利が固定され、期間終了後には、また「固定金利」か「変動金利」かを選択して返済を続ける。

本当は怖い!?「変動金利」① -今後の予測は?上がっていくの?-

昨年末のニュースで各大手銀行の「固定金利」の大幅引き上げが話題になりました。

そこで皆さんがまず不安に思うところで言うと「変動金利」も大幅に変わってしまうのではないか?ということでしょう。

しかし、現時点(2023年3月時点)では、その心配はないと言えます。

それぞれの特徴でも触れていましたが、「固定金利」と「変動金利」では利率を決める基準が異なっているからです。

細かくは説明を省略させていただきますが、経済状況の「現在」か「将来の予測」かの違いにより決められるからです。

ただし、今「現在」の経済状況からの判断となりますので、今後の社会情勢などによりどうなっていくのかは分かりません。

もしかしたら今以上に金利が低くなるかもしれませんし、大きく上昇していくのかもしれません。

ちなみに、「変動金利」には「基準金利」と「適用金利」と言うものがあります。

実際に借り入れ時に発生するのが「適用金利」で、「適用金利」はどう決まるかと言うと、「基準金利」から各金融機関で決められた基準や条件を満たしているかどうかで増減をして決められます。

金融機関ごとに「借入金利」など呼び方が違うこともありますので気を付けましょう。

本当は怖い!?「変動金利」② -ルールの闇-

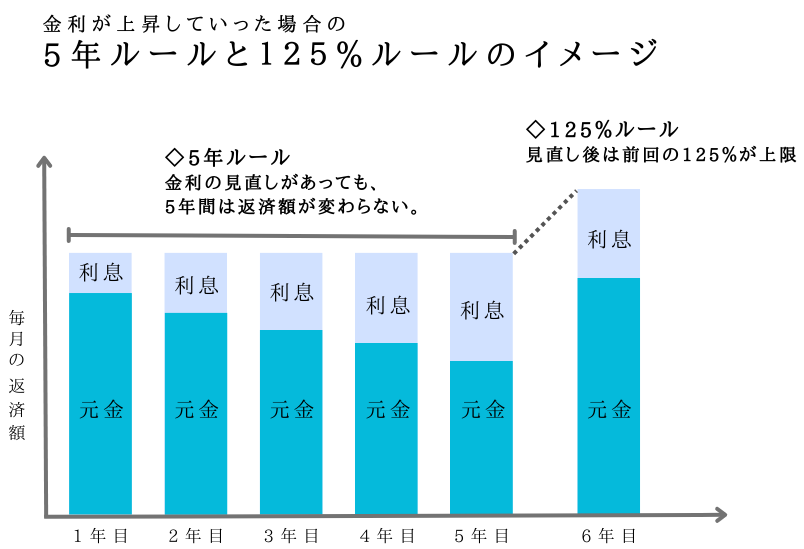

変動金利の「5年ルール」と「125%ルール」とは、金利の大幅な上昇があった際にも返済額の急増を防止し、住宅ローンの返済が困難にならないようにするためのルールです。

5年ルール

先に説明した通り、金利の見直しは半年に一度行われます。

しかし、見直しの度に返済額が変化し、ましてや上昇していくのであれば、あっという間に月々の返済額が急増していきます。

その急増を防ぐために、金利の見直しがされても5年間は当初の返済額から変わらないことを「5年ルール」と言います。

返済額が変わるのは6年目、11年目…と5年経過毎となります。

125%ルール

5年経過毎の返済額の見直しですが、見直しまでの5年間の間で急激な金利上昇があった場合にも毎月の返済額が急増しないように125%までという上限を定めています。

例えば月々10万円だったとして、増加の上限は12.5万円ということになります。

2つのルールの「闇」

返済額の急増が起こらないようにすることで、返済困難に陥らないように守ってくれている2つのルールですが…安心しきってはいけません。

実は、このルールには思わぬ落とし穴があるからです。(※元利均等返済の場合)

それは…

「返済額の急増は防いでも、金利自体は変わっている」ということです。

それはどういうことか?

以下の図を見ていただくとイメージがしやすいかと思います。

金利が上昇を続けたとしても毎月の返済額は変わらない「5年ルール」ですが、金利の見直し自体は行われているため、その内訳には変化があります。

金利が上昇を続けた場合、図で見る通りに利息の割合が増え、元金の割合が減っていきます。

つまり、借入残高が減っていかないということです。

利息の支払いが増えて残ってしまった残高については、最終の支払いの際にまとめて返済をする必要があります。

ローンの最終支払い時には60歳を超え、収入が減っている方も多いことでしょう。

そんな時に多額のまとまった金額を支払うことになるのはとても負担の大きいことでしょう。

また、さらに怖いのは「未払い利息」が発生することです。

「未払い利息」とは、急激な金利上昇により利息分が増えることにより、元金を上回ることで発生します。

毎月の返済額に変化はありませんが、その内訳は「利息のみ」になってしまい、元金が全く減らず、さらには返済額を超える利息については未払いになってしまいます。

さらにさらに…

5年経過時の返済額の見直しがあった際には、125%の上限により、「未払い利息」が増え続けることも考えられます。

そして、その未払いと残った借入れ分については、最終支払い時に…

極端な例ではありますが、変動金利のルール上として何もおかしくないということをご理解ください。

ほとんどの場合で設定されているこの2つのルールですが、金融機関によっては設定をしていない場合もありますので、よく確認が必要です。

未払利息についてのリスクはありませんが、この場合には金利の変化で返済額がその都度変わることになるため、収支の計画はより立てづらくなることでしょう。

いずれにせよ、金融機関としっかりと確認をしておくことが大切です。

「家」と「生命保険」

「住宅ローンを組むことは生命保険に入るのと同じこと」と言いますが、それは「団体信用生命保険」によるものです。

いわゆる「団信」と呼ばれている「団体信用生命保険」は、住宅ローン契約時に加入する保険です。

住宅ローンの契約者が万が一死亡または高度障害状態になった場合に、それ以降のローン残債が免除され、遺族にも住宅を残すことができるようになる保険です。

ほとんどの場合、住宅ローン契約時の加入が金融機関により義務づけられています。

また、ガンなどの3大疾病や8大疾病などに対応するための特約をつけることもできます。

その際には住宅ローンの金利が上乗せされたり、別途保険料の支払いが発生します。

「団信」は「生命保険」の一種ではありますが、保険金支払いは本人または遺族へされるのではなく、金融機関に行われるという点に違いがあります。

いずれにせよ、家族のために「家」を遺すことができる保険が「団信」です。

アパートなどの賃貸では、万が一の際にも遺族は家賃を払い続けなくてはいけません。

家族に「住む場所」を遺すための“保険料”が「毎月の住宅ローンの返済」というわけです。

ちなみに高度障害状態になった場合にも住宅ローンが完済されますが、この基準は障害等級などは違う、団信独自の基準で、“両目とも視力を失うこと”や“手足2本以上の切断または機能を失う”などがあります。

細かな基準で、条件に該当しないケースも多いのですが、障害状態に陥った際には、団信のことを忘れずに思い出してください。

なぜなら、通常の生命保険と同様に、こちらから請求しないことには、保険金の支払いは絶対に発生しないからです。

また、特定の疾病を持っているために団信に入れないという方もいらっしゃいますが、保険の引受け範囲を拡大することで加入しやすくしている「ワイド団信」という保険もありますし、中には「団信への加入」を任意している住宅ローンもあります。

団信を考えることは、とても大切です。

住宅ローン契約の際には、金融機関と保証内容など詳しく相談しておき、実際に万が一の際にはきちんと思い出し、保証の条件に当てはまるのか確認・請求をしましょう。

全額住宅ローン一択!頭金は入れない!

最近は頭金を一切入れずに住宅ローンを組む方も増えてきました。

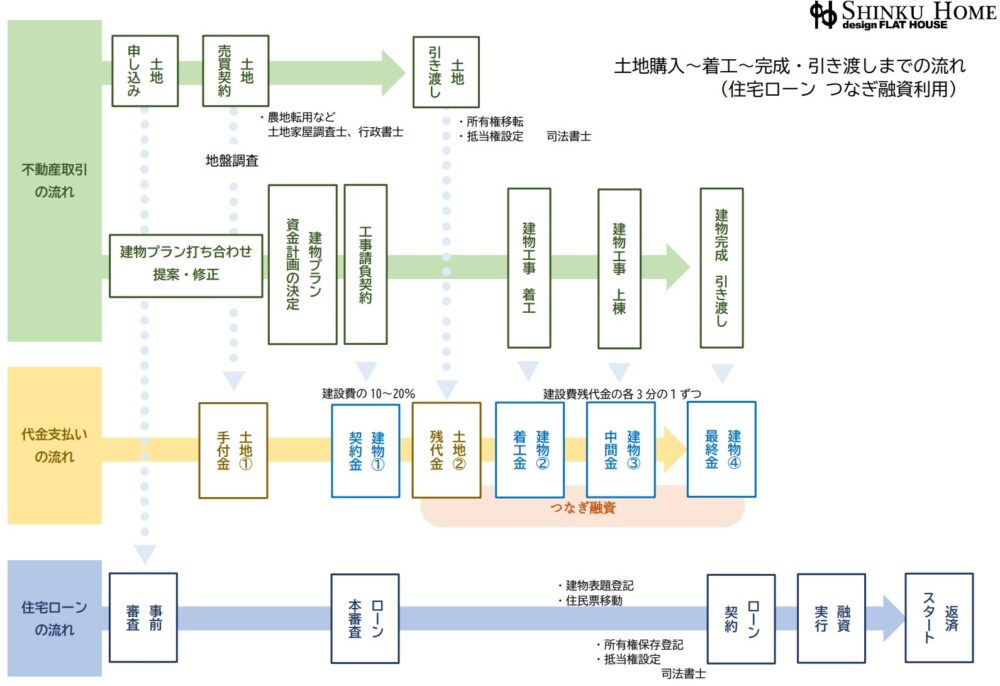

下図は、住宅ローンの『つなぎ融資』を利用した基本的な支払いイメージです。

つなぎ融資を簡単に説明すると…

住宅ローンは物件の引き渡し後から返済が開始します。

しかし、注文住宅の新築を考えている方で土地を持っていない場合、土地の引き渡しと建物の引き渡しまでの期間が空いてしまいます。

土地購入分についても融資を受ける必要がある場合に、つなぎ融資によって必要な期間内分の融資を受けることができます。

つなぎ融資分については通常より金利が高くなりますので注意が必要です。

いわゆる頭金とは「契約金」

図で言うと「建物①契約金」のところですね。

この契約金は、基本的な流れでは建設費の1割~2割程度で現金で支払うことになります。

契約金をできるだけ少なく、または無しにして、全額を住宅ローンによって支払いをするという選択があります。

まとまった現金を使わずに手元に残しておく…

そうするとどうなるのか?

メリット①

予期せぬ出費が発生した際には対応に余裕ができる。

家電や車の買い替えや子どもの教育資金など、将来のために手元に現金を残しておくことは大切です。

メリット②

残した現金を資産運用することで、より有効に活用できる。

住宅ローンの金利よりも利回りの良い運用方法に資金をまわすことがお得と言えます。

デメリット①

借入額が大きくなることで、利息負担分も増える。

結果的に総支払額も増えることになります。

デメリット②

金融機関によっては頭金無しでは審査が通りづらくなる。

また、金利の優遇も受けられない場合がある。

いっぱい借りた方が良い!?

このように、もちろんデメリットもあります。

しかし、今は「住宅ローン減税」を受けられます。

「住宅ローン減税」は年末の借入残高によって計算されるため、基本的には借入額が多い程返ってくる額も多くなります。

そのために、繰り上げ返済も「減税期間中」は行わない方がお得です。

借りられるだけ借りておいて、「減税期間」は残した現金の資産運用を行い、期間終了後に繰り上げ返済をして借入残高を減らしていくのが、一番お得な方法と言えます。

ただし、全額住宅ローンにした場合に毎月の返済額に無理が生じてしまうのでは意味がありませんので、よく検討して進めましょう。

また、金利優遇などのデメリットについてもしっかりと考えて、頭金を一切入れないのか、一割程度は現金での支払いをするのか、などを検討しましょう。

頭金なしにする場合には、住宅会社ともよく相談する必要がありますので、その点についてもご注意ください。

まとめ-「超低金利時代」を生きる-

以前から、「超低金利」だと言われています。

「超低金利」だからこそ、先ほどお話した「頭金なし全額住宅ローン」がより一層有効と言えます。

ちなみに、住宅ローン利用者の金利タイプ別の割合は「変動金利」を選ぶ方が6割~7割ほどです。

あくまでも予測ですが、まだすぐには金利上昇はしないだろうと言われているからです。

参考になりましたでしょうか?

今回のブログタイトルにもある「借りられるだけ借りろ!」の意味をご理解いただけかと思います。

あくまでも一つのシミュレーションではありますので、実際に支払いイメージなどよく考え、適切なライフプランを考えていくことが大切になります。

シンクホームでは、家づくりの相談にいらっしゃった方に、ファイナンシャルプランナーによるライフプラン相談をまずご提案しております。

複雑なお金の知識を備えた、いわば“お金のプロ”です。

全力で家づくりを楽しんでいただくために、まずはライフプラン相談はいかがですか?

お気軽にご相談ください。